Zákonné důchodové pojištění (GRV) v Německu je částí rozděleného systému sociálního zabezpečení, které slouží zejména k zabezpečení zaměstnanců ve stáří.

Dalšími jsou zdravotní pojištění (Krankenversicherung), pojištění dlouhodobé péče (Pflegeversicherung) a pojištění nezaměstnanosti (Arbeitslosenversicherung) - všechna tato pojištění najdete ve svých výplatnicích - jejich výše se odvíjí od vašeho hrubého platu.

Kromě starobních důchodů jsou poskytovány důchody za sníženou výdělečnou schopnost a pozůstalostní důchody. Pojištěnci a jejich pozůstalí mají nárok na důchod, pokud jsou splněny pojistně-právní

a osobní podmínky nutné pro přiznání příslušného důchodu (nárok na důchod).

Zákonné důchodové pojištění je financováno především z průběžného systému. To znamená, že příspěvky současných přispěvatelů jsou vypláceny přímo jako důchody současným důchodcům. Česky řečeno :

vaše odvody na důchodové pojištění se nikde "nešetří" pro vás, ale slouží přímo jako výplata dnešním důchodcům.

Zákonnou institucí důchodového pojištění v Německu je Deutsche Rentenversicherung. Její pobočky lze naleznout v každém větším městě - a také online na stránce www.deutscherentenversicherung.de - zde můžete i v

případě nejasností domluvit schůzku s pracovníky, kteří vám pomohou s formuláři, žádostmi, atd.

Důchodové pojištění je v Německu povinné - stejně jako i ostatní sociální pojištění. Kdo má tedy pracovní smlouvu, nemůže se jen tak nechat od platby důchodového pojištění v německu osvobodit.

Existuje pouze jedna výjimka : Zaměstnanci mohou požádat o vynětí z povinného důchodového pojištění, pokud mají zaměstnání s nízkou mzdou (tzv.minijob - měsíčně méně než 450 EUR nebo pokud jsou ze zákona již účastni veřejného důchodového systému (v případě, že již máte jiné zaměstnání, kde platíte důchodové pojištění) a nebo jsou členy profesní komory (např. lékaři).

INFO: v Německu odvádíte povinně daně z příjmu (pokud se dostanete nad zdanitelnou hranici, která je také rozdílná podle daňových skupin) a také povinně

1. zdravotní pojištění (to je v Německu povinné a nedá se obejít). To činí v Německu momentálně 7,75% (+ 7,75% zaměstnavatel) z hrubého příjmu.

2. Dále odvádíte Arbeitslosenversicherung (pojištění nezaměstnanosti), to činí 1,25% (+ 1,25% zaměstnavatel) hrubého platu a v běžném pracovním poměru se z něj nelze osvobodit.

3. Pflegeversicherung - 1,775% (+1,525% zaměstnavatel) u bezdětných a 1,275% (+1,275% zaměstnavatel) u zaměstnanců s dětmi jsou odvody na Pflegeversicherung - kdo je pojištěn zdravotně, musi odvádět i tento poplatek. Toto pojištění má zajistit péči těm, kteří jsou odkázáni na cizí péči. Bylo zavedeno v roce 2007 a od té doby se nezměnilo.

4. Poslední - a také pro obyčejné zaměstnance na pracovní smlouvu povinné - je Rentenversicherung (čili důchodové pojištění). To činí 9,30% (+ 9,30% zaměstnavatel) z hrubého platu.

Jak vidíte, i bez daně z příjmu odchází z vašeho hrubého platu minimálně 20% již na všechna povinná pojištění.

KDY MOHU V NĚMECKU ODEJÍT DO STAROBNÍHO DŮCHODU ?

Zákon stanovuje věk odchodu do důchodu pro různé starobní důchody. Rozhodujícími faktory při

rozhodování o tom, kdy požádat o důchod, jsou obvykle již získané nároky na důchod, váš zdravotní stav a vaše soukromá a profesní situace.

Věková hranice se postupně zvyšuje až na 67 let.

O důchod však můžete požádat před dosažením důchodového věku nebo po něm. Pokud chcete odejít do důchodu dříve, budete ale muset akceptovat finanční srážky.

Věková hranice pro standardní starobní důchod bez srážek se od roku 2012 postupně zvyšuje z 65 na 67 let a bude se zvyšovat až do roku 2029.

To znamená v praxi, že lidé narození mezi lety 1947-1958 nastupují do důchodu v 65 letech (plus pár měsíců podle roku narození), ročníky 1959-1964 pak v 66 letech (opět to plus pár měsíců) a všichn i narozeni po roce 1964 pak nastupuje v 67 letech.

Důchodový věk se týká všech, tedy i zaměstnanců české (a jiné) národnosti, kteří jinak žijí v Čechách (nebo jinde). pracují ale v Německu a přispívají zde na důchodové pojištění.

Samozřejmě můžete vždy nastoupit do důchodu i dříve, než je váš zákonem daný odchod, pak ale musíte počítat s poměrne velkými srážkami z předpokládaného důchodu - a to nejen do věku, kdy jste správně měli do důchodu nastoupit, ale i poté.

Výjimky, kde nehrozí srážky, jsou v podstatě jen dvě:

1. lidé s tzv.stupněm postižení - Schwerbehinderte, kteří mají průkaz, že mají min.50%-ní stupeň omezení - tito mohou odejít do důchodu o 2 roky dříve

2. Lidé pojištění v zákonném důchodovém systému, kteří odváděli příspěvky více než 45 let, mohou odejít do důchodu dříve, a to i bez srážek. Narození po roce 1964 však musí být starší 65 let.

Pro dlouholeté pojištěnce, tzn.každého, kdo během svého pracovního života platil příspěvky déle než 35 let, platí: odchod do důchodu může být posunut na 65 let. Pak musí každý ale akceptovat srážky z důchodu, každý měsíc min. 0,3 procenta důchodu, ale ne více než 14,4 procenta.

PRO NAPROSTO VĚCHNY ALE PLATÍ, že na důchod v Německu má nárok pouze ten, kdo alespoň 5 let odváděl dávky do důchodového pojištění. Tzn.pojištěné osoby musí mít za sebou (příspěvkovou) čekací dobu v délce 5 let.

Pro české - a jiné zahraniční zaměstnance - tzn.že musí mít v Německu odpracováno alespoň 5 let, aby měli později, v důchodovém věku nárok na jakýkoliv důchod z Německa.

Pozor : k příspěvkům nepatří jen odvody z pracovního poměru, ale i odvody z nemocenské, nezaměstnanosti, atd.Česky řečeno, někdo za vás prostě vaše odvody musí odvádět - ať je to zaměstnavatel z vašeho platu, nebo stát z podpory v nezaměstnosti nebo nemocenské, nehraje roli, ale vaše odvody z jakýchkoliv příjmů musí trvat min.5 let.

Poznámka: kdo z vás hodlá odstěhovat se do Německa na trvalo, zažádejte si o zápis vašich odpracovaných let v Čechách do německého systému. Stačí si k tomu zajít na pobočku Rentenversicherung v místě bydliště, kde s vámi vypíší žádost o přepsání českých dob do SRN.

Započtení doby výchovy dítěte do zákonného důchodu

Pokud vychováváte děti (nebo jste někdy v průběhu života vychovávali), započítávají se vám povinné odvody do systému povinného důchodového pojištění a později za tuto dobu budete dostávat vyšší důchod. ... A všem dětem narozeným před rokem 1992 se 30 měsíců výchovy dítěte započítává prostřednictvím tzv. mateřské penze. Samozřejmě se to týká i potců, kteř´museli zůstat s dětmi doma - pokud to neudělala manželka/partnerka/matka dětí.

Každý, komu se děti narodili v Německu, má toto započítáno automaticky.

Kdo se do Němnecka pčistěhuje po narození dětí, musí o toto dodatečně zažádat - a to včas - jelikož i zde, jako na vše v Německu platí lhůty, obvykle 5 let po narození dítěte.

To nejdůležitější v přehledu:

- Narodilo se vaše dítě nebo děti před rokem 1992? Pak vám budou započteny až 2 roky a 6 měsíců výchovných období na jedno dítě. Tato nová právní úprava se hovorově nazývá "mateřský důchod".

- Pokud se vaše dítě narodilo v roce 1992 nebo později, lze na jedno dítě uplatnit slevu až na 3 roky.

- Kromě toho vám bude bez ohledu na rok narození dítěte započteno maximálně 10 let doby výchovy dítěte.

- O doby péče o dítě musíte požádat sami, jinak se vám nebudou započítávat do důchodu!

- Období péče o dítě může využívat vždy pouze jeden z rodičů. Měli byste proto předem zvážit, komu by měla být tato doba započtena pro důchodové účely. Bez ohledu na rozsah skutečné výchovy mohou rodiče, kteří vychovávají děti společně, určit, kterému z rodičů se doba výchovy započítává, a to předložením souhlasného prohlášení. Pokud nebylo učiněno souhlasné prohlášení, je doba výchovy dítěte v zásadě přidělena tomu z rodičů, který dítě z objektivního hlediska převážně vychovával.

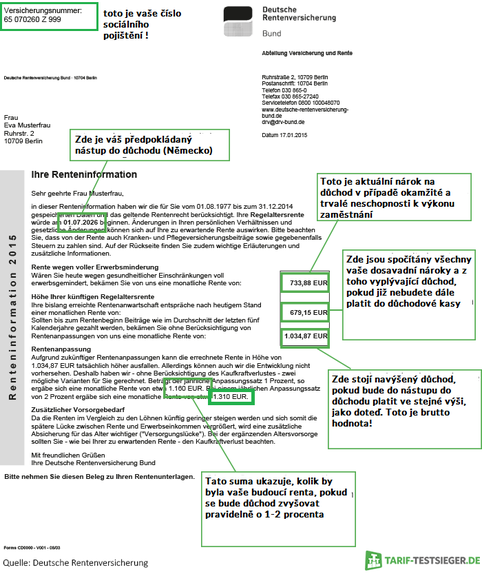

Každý, kdo v Německu "absolvuje" čekací dobu 5 let obdrží pak každý rok novou informaci o stavu svého důchodového pojištění - tzv.Renteninformation, ze které lze vyčíst mnoho informací.

Nejen, že zde vidíte, kdy je váš předpokládaný nástup do starobního důchodu podle německého zákona, najdete zde i informace o tom, kolik budete dostávat rentu v případě, že do důchodové kasy budete odvádět stabilně aspoň tu částku, kterou jste odváděli doteď, uvidíte zde ale i propočty pro případ, že byste nečekaně nastoupili do invalidního důchodu např.v případě trvalé neschopnosti práce (voller Erwerbsminderung), a taky o kolik se zvýší váš důchod v případě navýšení důchodu o 1 nebo 2 procenta.

Vlevo máte příklad takového výpis s českými vysvětlivkami.

Stačí na obrázek kliknout - zvětší se vám.

Vidíte zde dole také odstavec Zusätzlicher Vorsorgebedarf: ten říká následující:

" Vzhledem k tomu, že důchody v budoucnu porostou méně než mzdy, čímž se zvětší rozdíl mezi důchody a příjmy z pozdějšího zaměstnání, zvýší se význam dodatečného zajištění na stáří ("důchodová mezera"). Stejně jako v případě očekávaného důchodu byste měli při vytváření dodatečných rezerv na stáří zohlednit ztrátu kupní síly. "

DODATEČNÝM ZAJIŠTĚNÍM je v tomto případě myšleno jakékoliv privátní důchodové připojištění, jakým je buď Riester-Rente nebo Betriebliche Altervorsorge, nabízené zaměstnavatelem. K tomu se dostanu na konci tohoto článku. Německý stát vám tímto dává jasně najevo, že tolik, kolik jste si během vašeho aktivního pracovního života vydělali, nikdy na důchodu nedostanete a pokud nechcete v důchodu moc šetřit, měli byste začít šetřit před nástupem do něj ještě někde bokem.

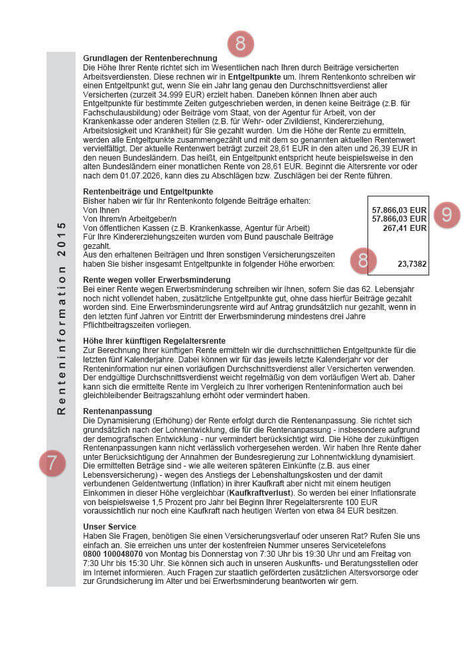

2.strana Renteninformation obsahuje

BOD 8 : Zde je uveden postup, na jehož základě byl proveden výpočet důchodu, a role, kterou hrají výdělkové body.

BOD 9: Zajímavé jsou také příspěvky, které již byly na penzijní účet poukázány, a zdroje, ze kterých příspěvky pocházejí.

Von Ihnen : jsou ty příspěvky, které jste odvedly vy samy, ze svého platu - vidíte je každý měsíc ve výplatnici pod zkratkou RV

Von Ihrem/n Arbeitgeber: totéž, co odvádíte vy, odvádí ještě jednou i váš zaměstnavatel, ta suma by měla být stejná (pouze v případě, že jste někdy v průběhu života měli např.Kurzarbeit, může se zde suma lehce lišit - bude nižší, v době Kurzarbeit totiž za vás část důchodového pojištění odvádí stát)

Von öffentlichen Kassen : znamená, že toto je část, která za vás byla odvedena v době, kdy jste nepobírali plat, ale dávky v nemoci, nezaměstnanosti, atd. Tuto sumu za vás odvedl tedy stát

Für Ihre Kindererziehung : tuto sumu vám stát připočetl za péči o děti

Suma dole pod částkami (opět bud 8) je suma vašich celkem nasbíraných bodů. Čím více bodů nasbíráte, tím více dostanete v důchodu.

ENTGELTPUNKTE alias výdělkové body jsou v Německu ústřední jednotkou hodnoty v zákonném důchodovém pojištění (viz § 63 odst. 1 až 3 SGB VI).

Výdělkové body představují následující zjištění:

- Závislost důchodu na výdělku: Počet dosažených bodů za kalendářní rok odpovídá poměru mezi osobním příjmem pojištěnce a průměrným příjmem všech pojištěnců v témže kalendářním roce.

- Umožňují srovnávat výkonnost příspěvků v různých kalendářních letech: Pro nárok na důchod je rozhodující relativní výše příjmu nebo relativní výkonnost příspěvků v průběhu pracovního života, nikoliv to, ve kterém roce byl příspěvek zaplacen.

- Umožňují mzdově dynamický důchod: Společně s aktuální důchodovou hodnotou jsou body odměny jádrem dynamického důchodového pojištění založeného na vývoji mezd.

Vyplácení důchodového pojištění předčasně ...

Nevím proč, ale mezi českými zaměstnanci je rozšířena fáma, že když člověk v Německu s prací skončí, může si nechat vyplatit důchod předem...

NE, TO NEJDE.

Možná to někdy šlo, dokud jsme nebyly v EU, možná taky ne, já o tom nevím. Důchod dostanete v Německu až když dosáhnete důchodového věku a ten je zákonem určen. (viz

výše). Dostanete jej podle toho, kolik jste vy a váš zaměstnavatel odvedli do kasy. Důchodové pojištění je v Německu povinné a nedá se jen tak vypovědět, není to ani žádná spořící

knížka. Máte dvě možnosti - buď si odpracované časy v Německu nechat započítat do českého důchodu (k tomu potřebujete výpis z Deutsche Rentenversicherung a ten předložíte ČSSP v

Praze) a nebo si prostě část důchodu užijete v eurech, až nastoupíte do důchodu kdekoliv. Vzhledem k tomu, že se každou chvíli důchod v Německu zvyšuje, by byla taky hloupost si

jej nechat vyplácet předem.

Jediná možnost, kdy si můžete nechat vyplatit peníze je, pokud jste již dosáhli důchodového věku a ještě nemáte v Německu odpracováno více než 5 let - pak ale pozor,

dostanete jen to, co jste do kasy odvedli vy jakožto zaměstnanec, to, co za vás odvedl zaměstnavatel, zůstane státu. (viz Renteninformation 2.strana - bod 9) - připravili byste se

tedy o půlku toho, na co máte nárok.

SOUKROMÉ SPOŘENÍ NA DŮCHOD

Evropská populace stárne, tzn.že je čím dál více obyvatel v důchodovém věku a méně těch, kteří na ně aktivně vydělávají a financují jejich renty. Proto se bohužel všude předpokládá, že na rozdíl od platů důchody značně neporostou. Už jen proto doporučuje nejen německý stát, ale i každý slušný hospodář nespoléhat na státní renty, ale šetřit něco i bokem.

Krom toho, že každý za sebe může schovávat peníze do prasátka, je několik možností, jak smysluplně šetřit na důchod v Německu s podporou státu a zaměstnavatele. Dvě nejdůležitější jsou popsány zde:

RIESTER-RENTE

Riester Rente je v Německu důchod, který je v podstatě financován ze soukromých zdrojů a je dotován státními příspěvky a odpočtem zvláštních výdajů.

Název "Riesterův důchod" se odvozuje od Waltera Riestera, který jako spolkový ministr práce a sociálních věcí nechal vypracovat návrh na podporu dobrovolného zabezpečení ve stáří

prostřednictvím příspěvku na zajištění ve stáří.

Jak Riester funguje?

U Riesteru uzavře střadatel smlouvu se soukromým poskytovatelem a platí příspěvky až do začátku vyplácení důchodu. V rámci dotací Riester dostáváte dotace v závislosti na výši příspěvků.

Výplata příspěvků a dotací je zaručena doživotně od počátku odchodu do důchodu. Jednorázová výplata není možná.

Střadatelé společnosti Riester navíc využívají daňových výhod: Od roku 2008 lze příspěvky na penzijní pojištění Riester uplatnit v daňovém přiznání jako zvláštní výdaje až do výše 2 100

eur. Získané úlevy se však odečítají od daňových úspor.

Podmínky a požadavky na přídavky Riester

Dotaci v plné výši může získat pouze ten, kdo odvede alespoň 4 % z příjmu za předchozí rok, který podléhá důchodovému pojištění. Maximální roční částka, kterou lze vyplatit, je v současné

době 2 100 eur, minimální částka je 60 eur ročně.

Na příspěvky Riester mají nárok všechny osoby, které platí povinné příspěvky do systému povinného důchodového pojištění. Patří sem například zaměstnanci v pracovním poměru, stážisté,

vojáci a státní zaměstnanci, ale také osoby v malém pracovním poměru (Minijob), které se vzdaly nároku na vynětí ze sociálního pojištění. Z dotace jsou vyloučeni studenti, osoby samostatně

výdělečně činné, které nepodléhají povinnému důchodovému pojištění, příjemci sociální pomoci a osoby v mini-zaměstnání, které neplatí příspěvky na sociální zabezpečení.

BETRIEBLICHE ALTERSVORSORGE alias Renta od šéfa

Podnikový penzijní systém (bAV) je dobrovolné penzijní připojištění a doplňuje zákonný důchod. Od roku 2002 mohou zaměstnanci, kteří jsou účastníky

zákonného důchodového systému, odvádět část své hrubé mzdy přímo do podnikového důchodového systému. Jedná se o tzv. odloženou kompenzaci. A od roku 2002 na to má každý zaměstnanec dokonce

zákonný nárok.

Funguje to takto: Zaměstnavatel provádí bAV

Na rozdíl od Riesterovy penze si formu investování do bAV obvykle vybírá zaměstnavatel. TZn. nemůžete si vy vybrat sv=eho nabízitele, toho volí váš zaměstnavatel. Existují však i případy, kdy si

střadatel může formu investice zvolit sám. Například pokud zaměstnavatel ještě nemá zaměstnanecký penzijní produkt nebo pokud si střadatel přinese zaměstnaneckou penzi od svého bývalého

zaměstnavatele a chce si ponechat formu investování.

Kromě formy investování se zaměstnavatel stará také o přepočet mzdy, tj. každý měsíc převádí část hrubé mzdy přímo do zaměstnaneckého penzijního systému. Tím je zaměstnanec chráněn na stáří. V

mnoha zaměstnaneckých penzijních systémech jsou v rámci zaměstnaneckého penzijního pojištění kryta i další rizika, jako je invalidita nebo smrt.

Každý zaměstnavatel si může vybrat z pěti různých modelů zaměstnaneckého penzijního pojištění.

Sám si vybírá poskytovatele pojištění nebo fondu a je smluvním partnerem.

Rozhodující výhoda zaměstnaneckého penzijního pojištění: stát odpouští daně a příspěvky na sociální zabezpečení během fáze spoření.

Mimochodem: Důležité upozornění pro daňové účely při změně zaměstnavatele: Naspořený kapitál lze bez daňových nevýhod převést pouze do výše stropu pro vyměření příspěvků (West) zákonného důchodového pojištění. V roce 2021 se však tato částka zvýší na 85 200 eur.

Firemní důchod podléhá zdanění : Co mnozí investoři do soukromého penzijního připojištění nevědí: Firemní penze podléhá zdanění ve fázi výplaty. Tento princip se nazývá odložené zdanění. Každý,

kdo má zákonné zdravotní a ošetřovatelské pojištění, musí ve fázi výplaty zaměstnaneckého důchodu platit také příspěvky na zákonné zdravotní a ošetřovatelské pojištění.

Koneckonců od roku 2018 je v základní dani z příjmu zahrnuta sleva na dávky z podnikových penzijních systémů a z důchodů Riester. Výše nezdanitelné částky činí v roce 2021 223 eur měsíčně a v

budoucnu se bude pravidelně upravovat.